Una útil guía que te permitirá escribir una apelación de ayuda financiera que puede ayudarte a ganar el proceso de apelación de ayuda financiera, incluyendo muchísimos ejemplos de cartas de apelación que en su momento funcionaron además de ejemplos para solicitar ayuda financiera.

Cómo Comprender La Carta de Ayuda Financiera de Cada Universidad

Escrito con Amanda Miller (asesora de ayuda financiera) y Jodi Okun (consultora de ayuda financiera en Occidental College y Pitzer College y autora de Secrets of a Financial Aid Pro)

En esta publicación, discutiremos:

Qué es una carta de ayuda financiera y por qué es importante

Cómo entender lo que hay en las cartas de ayuda financiera y cómo comparar diferentes escuelas

Una reflexión sobre la deuda estudiantil

Consejos importantes sobre el costo universitario

¡Estás dentro! ¡Felicitaciones! Estás en ese punto agridulce entre la alegría de la aceptación y la realidad de cómo financiar tu educación.

Desde que recibiste tu aceptación, has sido bombardeado por las escuelas pidiéndote que «hagas el depósito». Y si bien no quieres perder la fecha límite de pago (por que podrían dar a otra persona tu plaza), no tienes que comprometerte con una escuela en específico antes del 1 de mayo; no querrás tomar una decisión sin antes tener toda la información sobre la ayuda financiera.

Las excepciones para el pago de depósito sólo incluyen a los estudiantes que aplicaron bajo «Decisión Temprana» y los atletas que han firmado la «Carta de intención nacional» (contrato) lo cual indica que, media vez que estás dentro, ahí es donde acudirás. Además, ten cuidado con los plazos de depósito de vivienda. Estos son establecidos por Residence Life, no por la oficina de admisiones y pueden tener sus propias fechas límites. Sin embargo, muchas universidades extenderán esta fecha límite, si se lo pides. Y cualquier depósito realizado antes del 1 de mayo debe ser reembolsable si solicitas un reembolso el 1 de mayo o antes. #OpenLineOfCommunication

¿Qué es una carta de ayuda financiera? ¿Por qué es importante?

¿Cómo sé cuánto van a costar las escuelas en las que me aceptaron?

Paso #1: Busca tu carta de ayuda financiera

Para abril de tu último año, cada universidad que te otorgue admisión y la ayuda financiera solicitada te enviará un documento llamado «Carta de ayuda financiera». Te llegará por correo electrónico o correo postal. Si no la encuentras, llama a la Oficina de Ayuda Financiera de la universidad para preguntar cómo lo enviaron. Mejor aún, pídeles que te asistan mientras hablas por teléfono con ellos. ¡Oh, la auto-abogacía!

Consejo: Cada vez que hables con la oficina de ayuda financiera de tu universidad, mantén un registro (en la aplicación de notas de tu computadora o dispositivo móvil). Incluye el nombre de la persona con la que hablaste, la fecha y lo que te dijeron. Aunque no lo necesitarás muy a menudo, es mejor tener un seguro contra los engaños burocráticos por si acaso.

¡ALERTA! ¿La oficina de ayuda financiera te dijo que no tiene ninguna carta de ayuda financiera lista para ti porque faltan documentos importantes o porque has sido seleccionado para una «verificación»? ¡Ay! Esto debe resolverse lo antes posible para que sepas con cuánto tiempo cuentas para tomar una decisión antes del 1 de mayo. Para lo que estás haciendo y resuelve esto ahora mismo.

Cómo entender lo que hay en las cartas de ayuda financiera y comparar diferentes escuelas

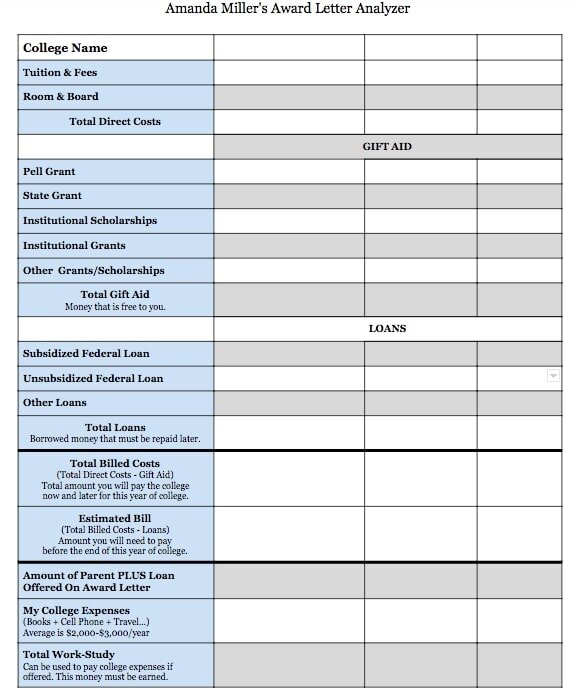

Paso #2: Completa el formulario Analizador de cartas de ayuda financiera de Amanda Miller

Casi todas las cartas tienen un aspecto diferente, lo que puede dificultar la comparación entre las escuelas o incluso comprender lo que realmente dice la carta. Es por eso que una herramienta como esta es muy útil. Encontrarás una copia aquí con consejos de cómo completarlo.

Es útil para la universidad y una buena forma para practicar para completar los formularios de impuestos en el futuro. #Adulting

Cómo completar el Analizador de cartas

Carta de ayuda financiera: Sección de costos

Matrículas y tarifas: La matrícula es un hecho, aunque es posible que no aparezca en la carta de ayuda financiera. Si no es así, búscala para el próximo año escolar. (La matrícula generalmente aumenta un poco cada año. Las tarifas cubren todos los servicios «gratuitos» en el campus: boletos deportivos «gratuitos», gimnasio «gratuito», apoyo técnico «gratuito», centro de asesoramiento «gratuito», conciertos «gratuitos», etc. También puede haber tarifas de laboratorio adicionales para las clases de STEM. Una tarifa que por lo general puede omitirse es la del seguro médico, siempre que presentes una prueba de que estás en el plan de seguro de tus padres. Además, las tarifas opcionales, como el sticker de estacionamiento, generalmente no están incluidos.

Vivienda y comida: Estos costos pueden tener cierta flexibilidad. Si vives en una suite o tienes una habitación individual, tu alojamiento será más caro. La mayoría de las universidades requieren que aquellos que viven en el campus tengan un plan de comida. Mi consejo es que ajustes tu plan de comidas ilimitadas lo antes posible. Nadie necesita tanta comida (unos estudiantes solo comen al mediodía y en la noche, otros solo una comida grande al día, etc.)

Consejo: Muchas escuelas te permitirán aplicar para un puesto de asesor residente (RA) después de tu primer año. Esto no solo puede reducir los costos de vivienda; en algunos casos, a veces puedes ganar dinero y vivir allí. Considera ser un RA si te gusta organizar eventos sociales y no te importa vigilar cortésmente otras formas de recreación.

Costos directos totales: Suma la matrícula y las tarifas y líneas de alojamiento y comida. Esto es lo que costará tu primer año antes de la ayuda financiera. (¡Vaya!) Las universidades pueden omitir por completo la información de costos en la carta de ayuda financiera. O pueden proporcionar una lista exhaustiva, que incluya costos indirectos como viajes (léase: pasajes aéreos/gasolina para llegar allí), gastos personales (boletos de cine, desodorante, etc.), y libros y suministros. Si bien tienes que pagar esos costos indirectos, la universidad no los facturará directamente.

Carta de ayuda financiera: Sección de ayuda gratuita

Beca Pell: Una Beca Pell es una subvención federal gratuita que recibiste porque a) llenaste la FAFSA y b) calificaste. Si revisas tu Informe de Ayuda para Estudiantes (SAR, por sus siglas en inglés) de FAFSA, verás la Beca Pell con el monto en la lista o solo verás el préstamo federal estándar.

Becas/subvenciones estatales: Estas pueden ser un poco difíciles de entender, pero no te preocupes. Si la carta dice algo sobre una «subvención» o «beca» con el nombre de tu estado adjunto, probablemente aparezca aquí. Este es el enlace para informarse sobre el programa de ayuda de tu estado. Si crees que eres elegible para algo que no está en la carta de ayuda financiera, consulta con la oficina de ayuda financiera de tu universidad. Es posible que estén esperando los datos o documentos finales, pero es probable que puedan darte un estimado sólido.

Becas/subvenciones institucionales: Las becas son dinero que recibes de la universidad porque eres increíble y ellos quieren tu genialidad en su escuela. Las subvenciones son el dinero que recibes de la universidad porque quieren ayudarte a que su escuela sea más accesible económicamente hablando. (En su mayoría, las vemos en universidades privadas.) De cualquier manera, ¡es dinero gratis!

Otras becas: ¿Solicitaste y obtuviste alguna de esas becas locales a través de tu escuela secundaria? ¿O una beca en línea? Los empleadores, los sindicatos, las organizaciones de fraternidades y las organizaciones comunitarias son las fuentes más comunes de becas «externas». Registra todas esas becas externas y cualquier otro tipo de financiación gratuita que recibas fuera de tu familia aquí.

Cuidado: Algunas universidades deducen el dinero de las becas externas de tu ayuda institucional. Asegúrate de preguntar a tu oficina de ayuda financiera si tus becas externas se «acumularán» sobre la ayuda que ya te han brindado.

Total de la ayuda gratuita: Suma toda la ayuda gratuita y pon esa cantidad aquí. No te preocupes si no tienes las cosas correctas dentro de esta categoría. El total será el mismo. Lo que sí es importante es saber cómo recibiste el dinero y cómo asegurarte de volver a recibir el dinero el próximo año.

Así es. No asumas que será lo mismo durante los cuatro años. Asegúrate de hablar sobre cualquier pregunta que tengas con la oficina de ayuda financiera de tu universidad. ¡Te sorprenderá la confusión que esto te ahorrará más adelante!

Carta de ayuda financiera: Sección de préstamos

Préstamos federales subsidiados/no subsidiados:

A todos los que completan FAFSA se les ofrece la opción de obtener préstamos federales para estudiantes sin subsidio. Lo que puede diferir es si se te ofrece o no un préstamo subsidiado.

¿Cuál es la diferencia?

Un préstamo subsidiado es aquel por el que el gobierno federal paga los intereses mientras estás en la universidad (y durante algunos meses a partir de entonces).

Un préstamo no subsidiado es aquel que acumula intereses (aumenta) mientras estás en la universidad.

El préstamo máximo (de ambos tipos de préstamos) que un estudiante puede obtener para su primer año es de $5,500. El máximo permitido aumenta cada año.

Estos préstamos también suelen ser préstamos «diferidos», lo que significa que no tienes que hacer pagos hasta que hayas terminado tu educación. Esto incluye la escuela de posgrado, la escuela de medicina, etc.

Otros préstamos: Sólo un pequeño porcentaje de los prestatarios estudiantiles solicitan préstamos privados externos de un banco u otra institución porque tienden a tener tasas de interés más altas y requieren un co-deudor. Antes de obtener un préstamo externo, compara la tasa de interés del prestamista con la tasa federal.

Total de préstamos: Suma todos tus préstamos.

Consejo: Los préstamos no se dispersan automáticamente. Puedes rechazarlos y pagar la cantidad de tu bolsillo. Si decides obtener préstamos federales, deberás hacer dos cosas:

Asesoramiento de ingreso: un módulo en línea para asegurarte de que comprendes cómo funcionan los préstamos, y

Firmar un Pagaré Maestro: un documento legal vinculante que indique que tú, el estudiante, devolverá este dinero después de graduarte.

Puedes completar ambos pasos en el sitio web de préstamos estudiantiles del gobierno federal: studentloans.gov.

Ahora saquemos números. No te preocupes. Es una calculadora activa.

Ecuación n.º 1: Costos directos totales - Ayuda gratuita total = Costos facturados totales

Costos facturados totales: Esto es lo que finalmente pagarás (con intereses si estás tomando un préstamo) por tu primer año en la universidad. Multiplica por cuatro y obtendrás una cantidad completa de cuánto te costará tu título universitario en esta escuela.

Ten en cuenta que la matrícula tiende a aumentar cada año, y el porcentaje de necesidades satisfechas puede disminuir después del primer año por una serie de razones, que incluyen no cumplir con el progreso académico satisfactorio (SAP) y una política regresiva que algunas universidades practican llamada «cebo y cambio».

Ecuación n.º 2: Costos facturados totales - Préstamos = Factura estimada

Factura estimada: Esto es lo que tienes que pagar (o hacer arreglos para pagar) antes del final de tu primer año de universidad. Por lo general, se divide en dos pagos: uno que vence en agosto y otro que vence en diciembre/enero.

Las familias pueden establecer planes de pago mensuales a partir del verano. Habla con la oficina de ayuda financiera de tu universidad para conocer esta opción a más tardar el 30 de junio antes de comenzar.

Ecuación de bonificación: Divide el total de los costos facturados entre 10. Esa es la cantidad de horas que tendrías que trabajar en un trabajo de $10/hora para pagar este año. ¡Así que no te saltes las clases!

Ahora, algunas cosas adicionales...

Préstamos PLUS: Estos son préstamos federales que los padres pueden solicitar para ayudar a pagar los gastos universitarios de sus hijos. La mayoría de los padres con crédito decente son elegibles, y el hecho de que aparezca en una carta de ayuda financiera no significa que el dinero esté garantizado. Los aspectos peligrosos de estos préstamos son dos. Primero, los padres elegibles pueden pedir prestado lo suficiente para cubrir el costo de asistencia menos su ayuda gratuita y préstamos estudiantiles; pero es probable que esto sea mucho más de lo que podría necesitar para pagar la factura. En segundo lugar, la tasa de interés es más alta que la de un préstamo estudiantil. La combinación de estos factores puede hacer que las familias se metan en muchos problemas económicos si no tienen un plan claramente definido para pagar el préstamo. Si bien estas opciones pueden estar bien para un poco de ayuda, es de esperar que encuentres una universidad que no te imponga una gran carga financiera a ti y a tu familia.

Mis gastos universitarios: Tu universidad incluye cosas como libros, gastos personales y transporte cuando calculan el costo de asistencia. El hecho de que tu universidad no te cobre por estas cosas directamente no significa que no cuesten dinero. Por lo general, cada universidad proporciona un estimado de estos gastos, pero estas estimaciones pueden ser muy diferentes para tu situación. Suma (y tal vez pide consejos a tus padres sobre) cuánto necesitarás presupuestar para lo siguiente:

Una nueva computadora portátil/dispositivo y sus accesorios

Libros y materiales como bolígrafos, cuadernos, etc.

Gasolina/pasajes para ir de tu casa al campus al menos cuatro veces

Dinero de bolsillo para gastos personales

Artículos de cuidado personal (desodorante, champú, Tylenol, vendas, etc.)

Mobiliario (regleta, lámpara, alfombra, sábanas)

Suma todos estos gastos. Prepárate para la charla de «necesitas un trabajo de verano».

Programa de trabajo: El programa de trabajo federal es financiado por el gobierno para estudiantes que califican para trabajar en el campus con el fin de ganar dinero para la universidad. (¿Cómo calificas? Lo adivinaste. A través de FAFSA.) Si esto no aparece en tu carta de ayuda financiera, no significa que no puedas encontrar un trabajo en o cerca del campus para financiar tus gastos. Solo significa que no se te garantizará un trabajo en el campus cuando llegues allí. Si esto está en tu carta de ayuda financiera, es importante saber dos cosas: 1) debes de averiguar cómo conectarte a un trabajo en el campus tan pronto como llegues allí- o incluso antes, y 2) El noventa y nueve por ciento de las veces, este dinero se deposita en su cuenta bancaria (en lugar de deducirse de la factura de la universidad), lo que significa que puedes gastarlo en lo que quieras... Sin embargo, sé inteligente y ahorra, porque ese dinero puede ayudarte a pagar el próximo semestre.

¿Nos ha faltado algo? ¿Hay algo en tu carta de ayuda financiera que no aparezca en ninguna de las categorías descritas anteriormente? Llama a tu oficina de ayuda financiera para más aclaraciones.

Ya has llenado tu analizador de cartas de ayuda financiera...

¿Cómo se ve? ¿Las escuelas son más o menos igualmente costosas? ¿O son de alguna manera más baratas que otras? ¿Influye esto en tu decisión sobre a dónde podrías ir el próximo otoño? Habla de esto con tu familia para asegurarte de que todos estén de acuerdo.

- El promedio nacional de la deuda estudiantil total incurrida para obtener una licenciatura ronda los $28,000.

- ⅔ de tu salario inicial generalmente se acepta como una cantidad razonable de deuda universitaria. Un maestro que gana $30,000 podría tener hasta $20,000 en deuda. Un ingeniero petrolero que gana $60,000 inmediatamente después de graduarse podría tener una deuda de $40,000. Si no estás seguro de en qué terminarás especializándote, intenta mantenerte por debajo de la marca de $25,000.

- Obviamente, cuanta menos deuda, mejor, pero no sientas que no has «ganado» o que estás «en problemas» si terminas tomando un préstamo federal estándar para estudiantes.

Si has completado los pasos anteriores, ahora puedes entender tus cartas y cuánto pagarás en cada escuela.

Pero, ¿qué pasa si la escuela a la que has decidido ir no es financieramente factible?

Dos opciones:

Coloca «Great fit financial safeties» en tu lista y envía tu depósito de hospedaje a una de esas escuelas.

Escribe una carta de apelación de ayuda financiera a esa universidad para solicitar más ayuda. ¿Cómo? Así: Cómo escribir una carta de apelación de ayuda financiera